ممکن است کریپتو کارنسی ها حباب باشند اما تا ترکیدن آنها راه درازی باقی مانده است.

حباب. آخرین باری که میشنیدم از این لغت استفاده میکنند جشن تولد سوم ابتداییام بود. اما حالا کابوس همهی افرادی شده که در کریپتو سرمایه گذاری کردهاند، به اولین سوالی که همه خبرنگاران CNBC میپرسند هم تبدیل شده. فارغ از اینکه گزارشگر کیست، این سوال همیشه یا یک قیافه وحشت زده پرسیده میشود و سعی میکنند طوری وانمود کنند که از چیزی اطلاع ندارند.

نقل قول هایی عجیب و غریب از فامیل دور

هر بار میشنوم که کسی ادعا میکند کریپتوکارنسیها حباب هستند، با خودم کلنجار میروم که با آنها مخالفت نکنم. دقیقا حس این را دارد که کسی روبهروی شما از فیلم مورد علاقهتان بدگویی کند. بیشتر افراد در حالی ادعای حباب بودن را مطرح میکنند که کوچکترین درکی از بلاک چین، بیت کوین یا حتی حبابها ندارند. اما گزارشگران CNBC تیری در تاریکی میاندازند که شاید اتفاقی وسط هدف بخورد، چون به هر حال ممکن است واقعیتی پس پردهی این ادعاهای حباب وجود داشته باشد.

تعریف حباب:

ترید یک دارایی با قیمت یا یک رنج قیمتی که به شدت از ارزش واقعی آن دارایی بیشتر است.

من از دو معیار استفاده میکنم: سفته بازی (کسب سود از نوسانات بازار، یعنی به جای توجه به ارزش واقعی سهام روی تغییرات قیمت و تحلیل تکنیکال تمرکز میکنند) و کاربرد واقعی. ما روی کاربردی که هر دارایی خواهد داشت سفته بازی میکنیم، که همیشه با کاربرد واقعی آن در تضاد است.

بزرگترین حبابها وقتی اتفاق میافتند که پتانسیل تحول آفرینی در آن حوزه به شدت بالا باشد. این موضوع باعث ایجاد اختلاف بزرگتری بین سفته بازی و کاربرد محصول میشود. به همین دلیل است که تکنولوژی جدید هدفونهای بدون نویز احتمالا هیچ حبابی در پی نخواهد داشت. کابرد این هدفونها کاملا مشخص است: نشنیدن صدای بچههایی که در هواپیما گریه میکنند، بنابراین فضای زیادی برای سفته بازی به وجود نمیآید. همهی ما یک سری فرض اولیه از صنعت فعلی هدفون داریم، به علاوه این تکنولوژی فقط روی یک صنعت تاثیرگذار خواهد بود، پس پتانسیل سفته بازیهای عظیم با محدودیت همراه خواهد بود.

بیایید اینترنت را در ابتدای ظهورش در نظر بگیریم، یا تکنولوژی دفتر کل توزیع شده (Distributed ledger technology- DLT) امروزی را در نظر بگیرید. اینترنت تقریبا تمام صنایع موجود را تهدید میکرد و در نهایت توانست همهی آنها را متحول کند. امروزه DLT پتانسیل مشابهی دارند، میتوانند صنایع پرداختهای همتا به همتا، اقتصاد و اینترنت اشیاء، بهداشت و سلامتی، قرارداردها و زنجیرههای تامین را تحت شعاع قرار دهند. اما کاربردی شدن آن هنوز به نقطه قابل قبولی نرسیده است. بنابراین این شرایط محیط مناسبی برای یک حباب بزرگ را داراست.

هر کسی میتواند به طور گسترده سفته بازی کند چون هیچ راهی برای تکذیب یا رد کردن این تکنولوژی وجود ندارد. کسی به من بگوید یک روز توسترها صنعت خودرو را متحول خواهند کرد، من فقط به این حرف میخندم. تکنولوژیهایی مانند توستر قابلیت تغییر زیادی ندارند، پس سفته بازی درمورد آنها آب در هاون کوبیدن است. اما اگر به من بگویند DLT صنعت هوایی را متحول میکند و یک دلیل قانع کننده ارائه کننده هم ارائه کنند… نمیتوانم آن را رد کنم.

اینکه ما در یک حباب هستیم غیر قابل انکار است

حالا رسیدیم به نقطهای که بتوانم نکات زیر را بیان کنم. یعنی ویژگیها اصلی یک حباب:

۱. مقیاس بالا و تحول آفرینی گسترده؛

۲. کاربرد کنونی بسیار ناچیز؛

۳. یک دارایی بدون هیچ کابرد اولیهای – ارزش گذاری چنین دارایی مشکل است.

تئوریهای جدید درمورد کابردهای DLT فقط باعث حرکتهای جدید در سفته بازی میشود. هرچند در نهایت، کابرد واقعی محصول یک زمانی خودش را نشان میدهد. چالشها خودشان را نشان میدهند. تحول آفرینی مشکل خواهد بود. پذیرش آن از سمت عموم مردم حتی مشکلتر. پیاده سازی کابردهای محصول به شدت افزایش مییابد. اما به خاطر اینکه سفته بازیها در قیمتهای بسیار بالا انجام شده است، کاربردها به ناچار کمتر خواهند شد. و وقتی کاملا مشخص شود محصول هیچوقت به قیمت سفته بازی نمیرسد، بازار اصلاح میخورد… به شدت اصلاح میخورد. و حباب میترکد.

حباب اینترنت را به خاطر بیاورید، افسردگی بزرگ پس از آن، اولین روز پس از سقوط چرخوفلک. بازار طوری سرنگون میشود که سفته بازی ناگهان خیلی پایینتر از کابرد واقعی میرود. ناگهان از نظر بنیادی پایینتر از ارزش واقعیش میرود. برای ماهها همانجا میماند، قویترین شرکتها از بین خاکسترها سربرمیآوند و دوباره شروع میکنند به حرکت دادن بازار به سمت بالا.

اما برخلاف خیلیها که حباب را به نام اجرای عدالت برای عدم سرمایه گذاری واقعی میدانند، من چنین عقیدهای ندارم. ما همیشه درون یک حباب هستیم؛ هر بازار به طور مجازی یک چرخه از تشکیل حباب و ترکیدن حبابها است. حتی اکسچنج سهام نیویورک ۱۸.۵ تریلیون دلاری هم به این چرخه پاییند است؛ هر وقت که سفته بازی در اقتصاد پدید بیاید، واقعیت بالاخره به آن میرسد. وقتی بازار ارزش واقعیت را بیش از حد تعیین میکند، یک حباب شکل میگیرد. وقتی که واقعیت نمیتواند به انتظارات جامهی عمل بپوشاند، بازار سقوط میکند. این سقوط لزوما بیش از حد وحشیانه نیست، ۴۰ درصد افت مانند آنچه در کریپتو میبینیم، اما واقعیت این است که حبابها همیشه به عنوان یکی از عناصر سرمایه گذاری باقی میمانند.

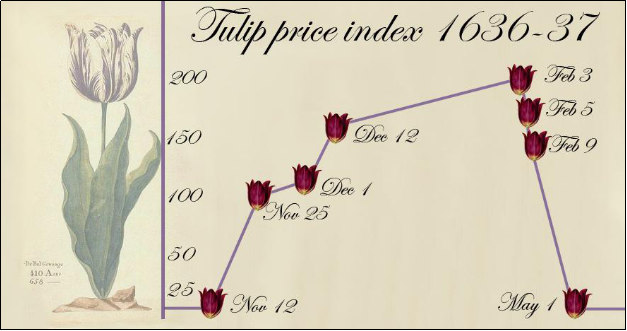

پس سوال واقعی این نیست که: آیا ما درون یک حباب هستیم؟ بلکه سوال اینجاست که این حباب چقدر میتواند بزرگ شود؟ اگر ما به تحول طبیعی تکنولوژی احترام بگذاریم، پس باید درک کنیم که با هر موج بزرگ سفته بازی، یک سقوط به همان اندازه بزرگ وجود خواهد داشت. از زمان حباب گل لاله در سالهای ۱۶۰۰ میلادی تا حباب اینترنت که همین ۱۵ سال پیش بود، سقوطهایی که اتفاق افتادهاند اجتناب ناپذیر بودهاند. بنابراین، سوال اینجاست که، از حبابهای گذشته چه درسی میتوانیم بگیریم و چقدر میتوانیم از آنها به عنوان راهنمایی برای تصمیماتی که در بازار کریپتوکارنسی میگیریم استفاده کنیم؟

همانطور که جرج سانتایاتا فیلسوف اسپانیایی میگوید:

«آنهایی که از گذشته درس نمیگیرند، محکومند به تکرار کردن آن.»

و همانطور که پیتر لبمورن نویسنده نسخهی درستتر این گفته را اینگونه بیان میکند:

«آنهایی که تاریخ را درک میکنند محکومند به دیدن اینکه احمقهای دیگری آن را دوباره تکرار میکنند.»

عوامل روانشناسی که باعث سفته بازیهای عظیم میشوند ذاتا انسانی هستند. تمام آنها مشترکاتی دارند که به دورهی زمانی یا نوع آن دارایی هیچ ارتباطی ندارند. ماهی باید شنا کند، پرنده باید پرواز کند، و انسانها باید با ریسک بالا خرید کنند. طبق همین قانون، میتوانیم حبابهای تاریخی دیگر را بررسی کنیم تا حباب کنونی کریپتوکارنسی را بیشتر درک کنیم. دلایلش را بفهمیم، عواقبش را درک کنیم، نشانههایش را بفهمیم و بتوانیم بهتر مسیر حرکت بازار را پیشبینی کنیم. شما کسی باشید که از سقوطهای بزرگ سود میکنید.

بگذارید واضحتر بگویم، حرف من فقط به بیت کوین مربوط نمیشود. اگر تفاوت بین بیت کوین و سایر تکنولوژیهای لجر توزیعشده را نمیدانید، این مقاله را بخوانید. ارزش بیت کوین رو به کاهش است. به خاطر کند بودن و سرعت پایین تراکنشها، بیت کوین کاربرد چندانی ندارد؛ چون بیت کوین عملکرد قابل قبولی ندارد، ارزش آن به شدت به احساس مردم به ارزش آن وابسته است. اما از سوی دیگر، DLT کابردهای واقعی بالقوهی زیادی دارد. از آنجایی که این مقاله درمورد سفته بازی و کاربردها کریپتوکارنسی است، چیزی که باید روی آن تمرکز کنیم پروژههای DLT است، نه بیت کوین.

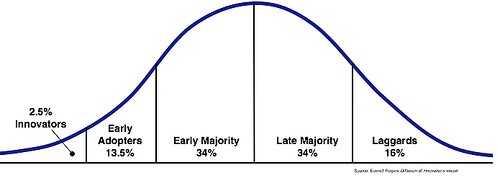

هر تکنولوژی که مورد پذیرش عموم قرار میگیرد یک منحنی یکسان را طی میکند:

که با نام منحنی پذیرش تکنولوژی (Technological Adoption Curve) شناخته میشود. که دقیقا به بحث قبلی من درمورد سفته بازی و کابردها ارتباط دارد. طی کردن مراحل از مبدا، پذیرندگان اولیه و عمومیت اولیه با وجود سفته بازی اتفاق میافتد. اما بعد از اینکه عموم ثانویه هم شروع به پذیرش تکنولوژی میکنند، تقاضا برای پیاده سازی و کاربردهای واقعی بحرانی میشود؛ پیاده سازی نمیتواند با سفته سازی همگام شود و سقوط آغاز میشود.

گل لاله در سالهای ۱۶۳۰ در هلند منفجر شد، چیزی که امروزه با نام حباب گل لاله میشناسیم. حسابدارهای تاریخی تخمین میزنند که قیمت گل لاله طی چهار ماه ۲۰۰۰ درصد افزایش یافت و بعد ۹۹ درصد سقوط کرد. در اواخر دههی ۱۹۸۰ میلادی، یک تلاش عظیم ژاپن باعث شد اقتصاد آنها دچار جهش بزرگی شود که باعث سفته بازی عظیمی هم شد. به گفته Investopedia: «در اوج حباب ملک در سال ۱۹۸۹، ارزش زمینهای قصر امپراتور ژاپن در توکیو از تمام املاک موجود در ایالت کالیفرنیا بیشتر شد. حباب متعاقبا اوایل سال ۱۹۹۰ ترکید». این اتفاق به نام حباب بازار سهام و املاک ژاپن شناخته میشود.

اما برای اینکه مقایسه بهتری داشته باشیم، شبیهترین حباب به وضعیت کنونی حبابی است که با نام حباب دات کام در سالهای ۱۹۹۰ شناخته میشود و متعاقبا در سالهای ۲۰۰۱-۲۰۰۲ ترکید.

در هزارهی جدید، دیگر کاملا مشخص شده بود که اینترنت قرار است دنیا را تغییر دهد. تحول یافتن تمام صنعتها شروع شده بود و باعث ایجاد یک اقتصاد جدید، یک شیوهی جدید در مدیریت کسبوکارهایی با اتصال همتا به همتا شده بود… آشنا نیست؟ کاربردهای اینترنت توانست با وجود تمام سفته بازیها داوم بیاورد. احتمالا اینترنت بعد از انقلاب صنعتی، تاثیرگذارترین و انقلابیترین توسعه در تکنولوژی بوده است. بله، با وجود موفقیت پیشگامانهاش باز هم یک سقوط عظیم اتفاق افتاد.

بیایید برگردیم به ۲۲ سال پیش. سال ۱۹۹۹ است و شما هم یک سرمایه گذار زرنگ هستید و درمورد انقلاب اینترنت هم به شدت هیجان زده هستید. ۶ شرکت بزرگ تکنولوژی ۱.۶۵ تریلیون دلار ارزش گذاری شدهاند، یعنی ۲۰ درصد تولید ناخالص داخلی آمریکا، اما هنوزم دوستانتان مدام برای سرمایه گذاری روی «دستگاههای فکس» جدید به شما میخندند. احمقها!

شما میدانید اگر به اندازهی کافی تحقیق و بررسی کنید میتوانید شرکتهای دات کام طلایی را برای سرمایه گذاری پیدا کنید. یک روز بالاخره یکی از آنها سر راه شما قرار میگیرد. که تمام معیارهای شما را پوشش میدهد: یک تیم قوی (دو نفر از موسسان گروه بوردرز) و حمایت سازمانی قدرتمند (سکویا کپیتال و بنچمارک کپیتال و بعدها گولدمن ساکس). این شرکت وب ون (WebVan) نام داشت. یک خواربار فروشی آنلاین که قول تحویل کالای نیم ساعته داده بود. در ICO آنها در سال ۱۹۹۰ توانستند ۳۷۵ میلیون دلار سرمایه جمع کنند که بعد خیلی زود ارزش آن تا ۱.۲ میلیارد دلار پیش رفت. مسخره است؟ یا تحول آفرین؟ آشنا به نظر نمیرسد؟ با این وجود در جولای ۲۰۰۱، قیمت سهام آن از ۳۰ دلار به ۶ سنت سقوط کرد و وبون یک شبه ۷۰۰ میلیون دلار از دست داد.

سقوط دات کام

در کل، ۵ تریلیون دلار بین سالهای ۲۰۰۰ و ۲۰۰۲ از دست رفت. ۲۵ بازار بیت کوین از بین رفتند. فقط ۵۰ درصد دات کامها از ترکیدن حباب جان سالم به درد بردند و گورستانی از استارتاپها وال استریت را به سیلیکون ولی وصل کرد. قسمت غمانگیز ماجرا این است که اینترنت هنوز آنقدر پیشرفت نکرده بود که این افراد بتوانند در طریق اینترنت ناله و شیون سر دهند.

چه مشکلی پیش آمد؟

در دنیای امروز که ارتباطات همه جا حضور دارند و تجربیات بدون مرز شدهاند، تصورش واقعا سخت است که اینترنت و کاربردهای زیادش روزی برای پیدا کردن کاربر با مشکل مواجه بوده است. اما در اواسط سالهای ۱۹۹۰، اینترنت هنوز کابردهای محدودی داشت و با این وجود anything.com همه جا ظاهر میشد.

قرار دادن دات کام در اسم شرکتتان کافی بود تا یک بلیط طلایی برای رسیدن به ستارههای عرضه عمومی سهام نصیبتان شود؛ چند میلیون دلاری که گیرتان میآمد به کنار.

Pets.com، وبون و بینهایت مثال دیگر. ستارههایی که با نور کور کنندهای شروع کردن به درخشیدن و بعد خاموش شدند. سفته بازی خیلی زود رشد کرد. رشدش از ارزش بنیادیش هم بیشتر شد: یعنی کاربرهایش. سفته بازی برای چیزی که میتوانست باشد ناگهان تبدیل شد به فهمیدن اینکه واقعا چه است. در بلند مدت، سفته بازی منجر شد به قیمتی بیش از ارزش واقعی که خیلی از شرکتها را نابود کرد. شرکتها باید از نظر واقعبینی مورد بررسی قرار بگیرند؛ آنها به فشار و چالش نیاز دارند – یک ارزشگذاری ۵۰۰ میلیون دلاری دقیقا بعد از عرضهی عمومی سهام به موفقیت ختم نمیشود.

متاسفانه، شرکتهایی با مدیریت ضعیف تنها شرکتهایی نبودند که این وادی آسیب دیدند. همهی شرکتها دچار افت شدید شدند. با تکانهای که سقوط ایجاد کرد، نزدک آسیب دید، آمازون دچار افت شد؛ سهام اپل از بین رفت.

سهام اپل در طول سقوط. از نقطهی بالایی ۴.۹۵ دلار برای هر سهم به ۱ دلار فقط طی ۹ ماه بعد

فلش قرمز به سقوط دات کام اشاره دارد

سقوط آمازون حتی شدیدتر هم بود، از ۸۵.۰۶ میلیون دلار در سال ۱۹۹۹ به ۵.۹۷ میلیون دلار در سال ۲۰۰۱ رسید. وقتی اصلاحات بازار خودش را نشان میدهد، هیچکس در امان نیست.

مشابه همان اتفاقات اما با چه تفاوتی؟

همه مقایسه دات کام / کریپتوکارنسی را انجام میدهند. هر دو با وعدهی تکنولوژیهای جدید ظهور کردند که ارزش گذاری صحیح آنها مشکل است. همانطور که پیشتر گفتیم، حباب، حباب است، فرقی ندارد دارایی از چه نوعی باشد. هرچند که از آن موقع قوانین بازی تغییر کرده است. آیندهی DLT شبیه آینده اینترنت خواهد بود؟ بیایید تفاوتهای اصلی این دو غول را با هم بررسی کنیم:

چرخ و فلک

اگر حباب دات کام مانند چرخ و فلک مورد علاقهی شما در شهر بازی باشد، داراییهای دیجیتال مانند ماشین Sling-shot است که همیشه به خودتان میگویید بالاخره یک روز سوار میشوید. بازار بلاک چین از هر بازار دیگری سریعتر حرکت میکند. نوسانات بیشتری هم دارد؛ سودهای سرسامآور، ضررهای نابودکننده.

بلاک چین مانند تگزاس است و در تگزاس همه چیز بزرگتر است… حتی ضررها. حتی روز شوم وبون با ضرر روزانهی ۷۰۰ میلیون دلار به گرد پای بعضی بازندههای بزرگ کریپتو نمیرسد، از جمله ضرر ۲۵ میلیارد دلاری ریپل در ۸ ژانویه امسال.

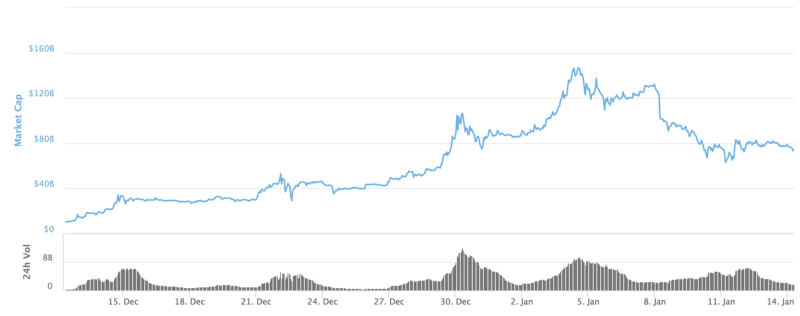

نوسانات شدید ریپل

این نوسانات در نتیجهی چندین عامل به وجود میآیند: دسترسیای که سرمایه گذارارن به کریپتوکارنسی دارند و در دسترس بودن اطلاعات به طور گسترده از طریق اینترنت. همین موضوع یک طوفان عالی برای نوسان کریپتوکارنسی به وجود میآورد. به علاوه، زیاد بودن تعداد صرافیها، هم از نوع متمرکز و هم از نوع غیرمتمرکز، اجازهی آربیتراژ و دستکاری بازار به صورت دیوانهوار را فراهم کرده است. از آنجایی که رگولاسیون خیلی کمی برای ترید داخلی و دستکاری بازار در فضای بلاک چین وجود دارد، میتوان اطمینان داشت این کارهای مخرب در ابعاد وسیع اتفاق میافتند. یک میلیونر به راحتی میتواند روی قیمت یک بازار ۵ میلیون دلاری تاثیر بگذارد. نهنگها با این کوینهای کوچک ناآشنا نیستند و یک سرمایه گذار متوسط با زمان محدودی که در اختیار دارد نمیتواند بین این خرابکاریها و منطق بازار تمایزی قائل شود.

در سراسر جهان

پشتوانه مالی دانشگاه هاروارد در داراییهای دیجیتال وجود ندرد. بازنشستگی پدر و مادرتان هم وجود ندارد (اگر وجود دارد، سریعتر خارج شوید!). سرمایه گذاران امروز، سرمایه گذاران حرفهای سازمانی نیستند؛ آنها جوان و بیتجربه، اهل سفتهبازی هستند و میخواهند یک شبه پولدار شوند. در طول دههی ۹۰ که نزدک ظهور پیدا کرد، سرمایه گذاری فقط از طریق صرافیها و سرمایه گذاران سازمانی امکان پذیر بود؛ اما کریپتوکارنسی این امکان را به هر کسی داده است که بتواند سرمایه گذاری کند. فقط کافیست ابزاری داشته باشید که به اینترنت متصل شود. حتی یک چوپان پاکستانی هم میتواند تریدر کریپتوکارنسی شود. چوپانی در مقایسه با هیجان ترید روزانه چگونه است؟

این سرمایه گذاران ۷ روز هفته ۲۴ ساعته به پورتفولیوی خود دسترسی دارند، بدون هیچ وقفهای آپدیتهایی توییتر را دریافت میکنند. آنها به طور کامل تکنولوژی پشت سرمایه گذاریشان را درک نمیکنند. اینترنت آپدیتها و اطلاعات بازار را با سرعتی برای همه فراهم میکند که قبل از اینترنت قابل تصور هم نبوده است. خیلی از اوقات، این اطلاعات میتواند به شدت افراد را گمراه کند. بقیه مواقع هم اطلاعات کاملا کلاهبرداری هستند. در نتیجه، فروش وحشتزده به طور مداوم اتفاق میافتد. ترس جا ماندن از دیگران به شدت شایع است. خیلی از ICOها بعد از شروع یک سقوط بزرگ در پی دارند.

اما این میتواند به این معنی باشد که حباب کریپتو میتواند آنقدر بزرگ باشد که حباب دات کام دربرابرش هیچ باشد. نزدک در مارس ۲۰۰۰ به یک ارزش بالای ۵.۰۴۸ تریلیون دلاری رسید. اما این مبلغ بالا با محدودیتهایی مواجه بود: به خاطر موانع دسترسی که برای سرمایه گذاران گذاشته شده بود، به خاطر مشکلاتی که با اشتراک سریع گذاری اطلاعات در ابعاد وسیع پیش میآید و به خاطر این حقیقت که سرمایه گذاری روی دات کام به طور وسیع به آمریکای شمالی محدود بود.

کریپتوکارنسی، در دسترس همگان قرار دارد، از هر کجای دنیا، کافیست که هر کس یک تلفن همراه و اینترنت در اختیار داشته باشد، به این معنی که دنیا دارد به ارزش DLT پی میرد، با این تفاسیر ۵ تریلیون دلار میتواند ناچیز به نظر برسد.

اما همچنین میتوانیم به این حقیقت پی ببریم که پیشبینی کردن بالاترین نقطهی حباب کار احمقانهای است. در عوض، باید روی نشانههای که فریاد میزنند «اخطار» تمرکز کنیم. بیاید این نشانهها را با هم مرور کنیم:

۱. رسانههای گروهی شروع میکنند به تمرکز کردن روی بیت کوین (که همین الان هم مشغول این کار هستند)، اما درمورد DLT، روی پتانسیلهایش تمرکز میکنند، و روی پروژههای مرتبط با آن. این موضوع نشان میدهد که بخش بزرگی از جمعیت از این تکنولوژی باخبر میشوند – که با شرایط امروز فاصلهی خیلی زیادی دارد. هرچند شبکههایی مانند سیانبیسی، به زودی این موضوع را به واقعیت تبدیل میکنند…

۲. سیلی از پولهای سازمانی: پوشش سرمایه، حسابهای بازنشستگی، پساندازهای شخصی. این موضوع باعث رشد شدیدی در ارزش بازار میشود.

۳. محصولات کاربردی بر پایهی بلاکچین شبکههای بزرگی از کاربر به دست میآورند. و وقتی که به این دوره از توسعه برسیم، میبینیم که خیلی از پروژههای امروزی نتوانستهاند به سطح انتظاراتی که از آنها میرفته برسند. اولین پروژهی شکست خوردهی بلاک چین اثری مانند گلولهی برفی خلق خواهد کرد.

۴. موج بزرگی از بلاک چینهای خصوصی و متمرکز تولید شده توسط شرکتهای کنونی. این هم همان چیزی است که خیلیها از قبل پیشبینی کردهاند. نرمافزارهای DLT غیرمتمرکز به اختیار شرکتهای سنتی کنونی درمیآیند، هر کدام به جای اینکه با پلتفرمهای غیرمتمرکز برپایهی توکن سازگار شوند، نسخهی خصوصی خودشان را توسعه میدهند. این موضوع باعث میشود یک بازنگری کلی از اینکه واقعا بلاک چین چیست اتفاق بیفتد.

۵. ارزش بازار بین ۵ تا ۱۰ تریلیون دلار. هرچیزی در این ابعاد به زودی نگران کننده خواهد شد. هرچند، باید بدانیم این نوسانات بازار است که باعث به وجود آمدن حباب می شود، نه ارزش بازار کل. هر صعود سریعی یک سقوط وحشتناک در پی خواهد داشت.

با در نظر گرفتن این حقیقت که رسانههای گروهی و عمومی هنوز هیچ درکی از DLT ندارند، نتیجهگیری من درمورد اینکه هنوز با اوج حباب فاصلهی زیادی داریم را تایید میکند. جهان اکنون فقط در ابتدای قانونی پنداشتن بیت کوین است. هنوز سالها زمان لازم است تا ارزش واقعی بلاک چین توسط عموم مردم شناخته شود. در عین حال، کریپتوکارنسی به فرآیند رشدش در دورههای نوسانات شدید ادامه خواهد داد. هرچند، ترند کلی رو به بالا خواهد بود، همینطور که بازار رو به اوجش و به طور اجتناب ناپذیری رو به سقوطش هم حرکت میکند.

چه تفاوتی یبین سقوط هفته پیش و سقوط نهایی «ترکیدن حباب» وجود دارد؟

شاید هیچی فرقی نداشته باشند. ممکن است بازار داراییهایی دیجیتال به رشدش ادامه میدهد، سقوط کند، بالا برود، سقوط کند، تا زمانی که به نقطهای برسد که پذیرش آن از طرف عموم آن را به پایداری برساند. ممکن است سقوطی که هفتهی پیش اتفاق افتاد وحشتناکترین اتفاقی باشد که تا انتهای راه خواهیم دید. هرچند، من فکر میکنم بزرگترین اختلافی که درمورد سقوط هفتهی پیش وجود داشت این بود که هیچ چیزی بنیادیای درمورد داراییها تغییر نکرد. این سقوط کاملا بر پایهی سفته بازی و عدم قطعیت بازار بود. ممکن است به خاطر یک سری شرکت DLT بوده باشد که به خاطر ضعفهای مدیریتی یا موانعی که در پیادهسازی وجود داشته، توسعه خود را متوقف کردهاند. ممکن است به خاطر نقصی امنیتی بوده باشد که در چندین پروژه با ارزش بازارهای بزرگ اتفاق افتاده باشد. گذشته از اینها، من فکر میکنم وقتی که سقوط بزرگ اتفاق بیفتد، خیلی از بلاک چینهای قبلی از بین خواهند رفت، یا محکوم میشوند به یک حیات ابدی بدون هیچگونه پیشرفت دیگری.

نتیجه گیری

همچنین این امکان وجود دارد که بلاک چین و کریپتوکارنسی تمام پیشبینیها و تمام مدلهای تاریخی را به سخره بگیرد. ممکن است بلاک چین همهی صنعتها را متحول کند و هیچوقت سقوطی مانند آنچه در اوایل سالهای ۲۰۰۰ اتفاق افتاد را تجربه نکند. ممکن است بلاک چین و کریپتوکارنسی رقیب بازارهای سهام امروزی باشند. ممکن است تمرکززدایی آنقدر متفاوت و موفق باشد که به طور بنیادی نحوهی توسعهی تمام شرکتها و پروژهها را تغییر دهد، نحوهی ارتباط برقرار کردن ارتباط آدمها با بازار را از نظر روانشناسی را تغییر میدهد. ممکن است… اما من شک دارم. ممکن است در حال انجام یک بازی جدید شجاعانه باشیم،ِ اما باید از بازیها و بازیکنانی که قبل از ما وجود داشتهاند درس بگیریم.

داراییهای دیجیتال و DLT میتواند به خوبی دنیا را تغییر دهند. اما راه آن ممکن است سخت و پر فراز و نشیب باشد.

ثبت ديدگاه